文/新浪财经意见领袖专栏作家 鲁政委

11月5日央行小幅下调MLF利率,可能反映了三重政策目标:

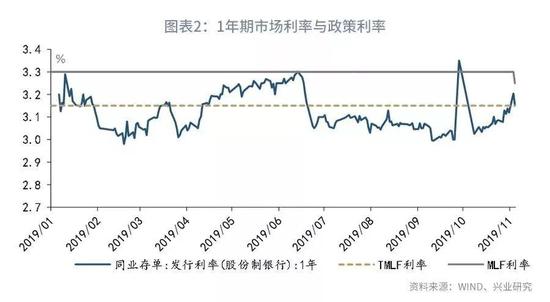

第一,在10月TMLF缺位、通胀预期升温的背景下,1年期股份行NCD利率已上行并突破TMLF利率。此时降低MLF利率有助于稳定市场预期,避免资金成本过度上升,为企业债券融资和可能到来的地方债提前发行创造合理充裕的流动性环境。

第二,由于LPR利率与MLF利率挂钩,降低MLF利率能够引导LPR利率下行,起到降低实体经济融资成本的作用。

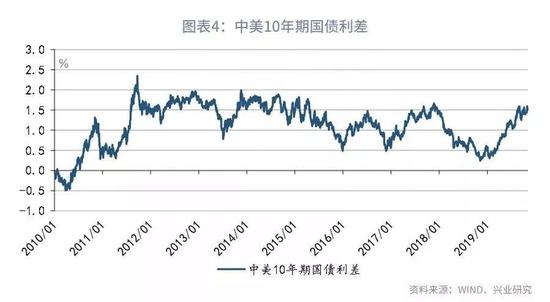

第三,美联储10月再度降息,而国内CPI走高带动债券收益率上行,中美利差已经处于2016年以来的高位,存在与基本面背离的风险。此时小幅调降MLF利率有利于引导市场预期,避免中美利差超调并对人民币汇率产生影响。

对于货币市场而言,虽然MLF利率小幅下调,但受通胀和跨年因素的影响,资金利率易上难下。

MLF利率

2019年11月5日,人民银行开展中期借贷便利(MLF)操作4000亿元,与当日到期量基本持平,期限为1年,中标利率为3.25%,较上期下降5个基点。

9月CPI同比上升至3.0%后,市场降息预期陡然降温。然而,11月5日央行宣布MLF中标利率下降5bp至3.25%,超出市场预期。此次央行降低MLF利率的操作或许应当与10月公开市场操作结合在一起理解。

每个季度首月央行通常会进行TMLF操作。但10月央行并未按照惯例投放TMLF,而是在没有MLF到期的情况下投放了2000亿MLF。在猪价攀升的背景下,TMLF工具的雪藏强化了市场对1年期利率上行的预期。股份行1年期NCD发行利率从10月9日3.03%提高至11月5日略超过3.15%的水平,从TMLF利率之下提高到TMLF利率之上。

由此来看,此次MLF利率小幅调降可能反映了三个层面的政策目标。第一,在通胀预期升温的背景下引导市场预期,保持中长端资金利率的合理稳定,避免银行间资金成本大幅上升,给企业债券融资和可能到来的地方债提前发行创造合理充裕的流动性环境。

第二,引导LPR下行,降低实体经济融资成本。2019年第三季度GDP增速下降至6.0%,处于今年GDP增速目标区间的下限,反映出“稳增长”面临一定的压力,实体经济融资成本需要进一步下降。然而,2019年第二季度商业银行净息差为2.18%,较2017年第一季度的低点仅高出15bp,而8月以来1年期LPR已经下调了11bp,说明商业银行息差压缩的空间有限。虽然降准能够降低商业银行资金成本,但单次降准的影响有限。9月央行降准节约商业银行成本约150亿,9月金融机构贷款余额却已经接近150万亿。因此,央行选择通过小幅下调MLF利率,引导与MLF利率挂钩的LPR利率下行。

第三,兼顾海外货币政策影响。10月底美联储进行了年内第三次降息操作,而国内债市受通胀冲击出现调整。10月31日中美10年期国债利差上升到160bp的高位,处于2016年以来的高位。然而,中美名义GDP增速之差处在3.8%左右的历史偏低水平,中美利差和基本面之间出现背离的风险。此时小幅调降MLF利率有利于稳定市场预期,避免中美利差超调并对人民币汇率产生影响。

不过,对于货币市场而言,虽然MLF利率小幅下调,但资金利率易上难下。目前股份行1年期NCD发行利率已经低于MLF利率,MLF利率调降的信号意义可能大于对资金成本的实际影响。在通胀预期上行、跨年因素冲击的背景下,资金利率易上难下。

特别提示:本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。

(本文作者介绍:兴业银行首席经济学家)

责任编辑:王进和

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

#p#分页标题#e#欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。